ব্যাংক খাতে পরিচালনা পর্ষদ নানা সময় ব্যবস্থাপনা কর্তৃপক্ষের ওপর প্রভাব বিস্তার করে। পর্ষদের চাপে পড়ে যাতে নির্দেশিত ঋণ বিতরণ করা না হয় সেদিকে ব্যবস্থাপনা কর্তৃপক্ষকে সজাগ থাকতে হবে। ব্যাংকের পর্ষদ থেকে ব্যবস্থাপনা কর্তৃপক্ষকে প্রভাবমুক্ত করা জরুরি বলে মনে করেন ঢাকা ব্যাংকের ব্যবস্থাপনা পরিচালক (এমডি) এমরানুল হক। ব্যাংক খাত নিয়ে একান্ত সাক্ষাৎকারে দৈনিক বাংলাকে তিনি এ কথা বলেন। সাক্ষাৎকার নিয়েছেন দৈনিক বাংলার প্রতিবেদক এ এস এম সাদ।

ব্যাংকের ব্যবস্থাপনা কর্তৃপক্ষের ওপর অনেক সময় পরিচালনা পর্ষদের হস্তক্ষেপ থাকে। পর্ষদ থেকেই নির্ধারিত ব্যক্তিকে ঋণ দেয়ার জন্য ব্যবস্থাপনা কর্তৃপক্ষকে চাপ দেয়া হয়। ফলে ব্যাংকাররা কী তাদের কাজটি সঠিকভাবে করতে পারছেন?

আইন অনুযায়ী ব্যাংক পরিচালনায় যেকোনো সিদ্ধান্ত ব্যবস্থাপনা কর্তৃপক্ষকে নিতে হবে।পরিচালনা পর্ষদ শুধু ব্যাংকের নীতি প্রণয়ন ও বাস্তবায়ন করবে। যদিও দেশের অনেক ব্যাংকে এভাবে আইন অনুযায়ী কার্যক্রম পরিচালনা হচ্ছে না। পরিচালকরা পর্ষদ থেকে ব্যবস্থাপনা কর্তৃপক্ষকে নির্দেশিত ঋণ দেয়ার চাপ তৈরি করলে সেই ব্যাংকটি মান ধরে রাখতে পারবে না। এতে ব্যবস্থাপনা কর্তৃপক্ষের সক্ষমতা প্রশ্নের মুখে পড়বে। ব্যাংকে বিভিন্ন রকমের সমস্যা তৈরি হয়। মন্দ ঋণের পরিমাণ বেড়ে যায়। এমনকি ব্যবস্থাপনা কর্তৃপক্ষের যেমন পদক্ষেপ নেয়া জরুরি, সেটি নেয়ার মতো সক্ষমতা হারিয়ে ফেলে। নিয়ম অনুযায়ী পরিচালনা পর্ষদ ও ব্যবস্থাপনা কর্তৃপক্ষ একই সঙ্গে কাজ করবে। পর্ষদের চাপে ব্যবস্থাপনা কর্তৃপক্ষ যাতে না পড়ে সেটি নিশ্চিত করা জরুরি। ব্যাংক শুধু উদ্যোক্তাদের নয়। এখানে আমানতকারীদের আমানত জমা রাখা হয়। ফলে তাদের স্বার্থ সবার আগে। তাই একটি ব্যাংক যাতে কোনোভাবে আর্থিক দিক দিয়ে ক্ষতিগ্রস্ত না হয় সেদিকে নজর দেয়া জরুরি। কোনো ব্যাংকের ব্যবস্থাপনা কর্তৃপক্ষ পরিচালনা পর্ষদের চাপে পড়লে অফিশিয়াল না হলেও আন-অফিশিয়ালি কেন্দ্রীয় ব্যাংকে অবহিত করতে হবে। কারণ একটি ব্যাংক রক্ষা করার জন্য ব্যবস্থাপনা কর্তৃপক্ষকে সাহসী ভূমিকা পালন করতে হবে।

গত দুই বছর ধরে দেশে ডলারসংকট। এটি নিরসনের জন্য নানা ধরনের উদ্যোগ নেয়া হয়েছে। তারপরও কেন সংকট কাটছে না?

মানি এক্সচেঞ্জ হাউসগুলো আশা করছে রেমিট্যান্সে দর আরও বেশি দেয়া হবে। তবে অর্থনীতির ভারসাম্য ঠিক রাখার জন্য এবিবি-বাফেদা প্রতি মাসেই ডলারের দর নির্ধারণ করে দেয়। সেই অনুযায়ী ব্যাংকগুলো রেমিট্যান্স সংগ্রহ করছে। তবে রেমিট্যান্স হাউসগুলো পর্যাপ্ত ডলার সরবরাহ করছে না। এতে সমস্যায় পড়ছে ব্যাংকগুলো। রেমিট্যান্স দেশে আসছে। তবে বৈধ বা ব্যাংকিং চ্যানেলের মাধ্যমে আসার পরিবর্তে সেকেন্ডারি চ্যানেলের মাধ্যমে আসছে কি না সে বিষয়টি বাংলাদেশ ব্যাংকের খতিয়ে দেখা দরকার। বৈধ পথে রেমিট্যান্স প্রবাহ বাড়ানোর জন্য ব্যাংকগুলোকে কাজ করা দরকার। এ বিষয়ে কেন্দ্রীয় ব্যাংক কাজ করছে। ডলারের দর অস্বাভাবিকভাবে বেড়ে গেলে পুরো অর্থনীতির ওপর প্রভাব পড়বে। এতে মূল্যস্ফীতি বেড়ে যায়, এক্সচেঞ্জে রেটে পরিবর্তন আসে এবং রিজার্ভের ওপর চাপ তৈরি হয়। ফলে এক্সচেঞ্জ হাউসগুলোকে এবিবি-বাফেদার নির্ধারিত দরে রেমিট্যান্স সংগ্রহ করতে হবে। তবে এটা ঠিক আশানুরূপ প্রবাসী আয় আসছে না। প্রতি মাসে ২ বিলিয়ন বা ২০০ কোটি ডলার রেমিট্যান্স দেশে আসবে এমনটাই প্রত্যাশা করা হয়। কিন্তু গত দুই মাসে রেমিট্যান্সের প্রবাহ কম। ঈদের আগে ২ বিলিয়ন ডলার রেমিট্যান্স প্রত্যাশা করা হলেও এবার ভিন্ন চিত্র দেখা গেছে। ফলে এ বিষয়টি চিন্তার মধ্যে ফেলছে ব্যাংকগুলোকে।

ইন্টার ব্যাংকে ডলার লেনদেন প্রতিদিন ২৫ মিলিয়নের মতো হলেও বর্তমানে তা দেড় মিলিয়ন হচ্ছে। এত কমে যাওয়ার কারণ কী মনে করছেন?

সবকিছু চাহিদা ও জোগানের ওপর নির্ভর করে। সব ব্যাংকে ডলারের চাহিদা রয়েছে। বিশেষ করে পণ্য আমদানির জন্য এলসি বা ঋণপত্র খুলতে ডলারের চাহিদা বেড়েছে। চাহিদা আগের চেয়ে অনেক বেশি বেড়েছে। ফলে প্রত্যেক ব্যাংকে ডলারের চাহিদা রয়েছে। এতে দেখা যায় চাহিদা থেকে ডলারের জোগান অনেক কম। এক্সচেঞ্জ হাউস থেকে রেমিট্যান্স ও রপ্তানিকারকদের রপ্তানির আয় থেকেই ইন্টার ব্যাংক ডলারের সোর্স। প্রত্যেক ব্যাংক নিজেদের খরচ মেটানোর পর যা উদ্বৃত্ত থাকে সেটা ইন্টার ব্যাংকে দেয়া হয়। আপনি বলছেন আগে দিনে ২৫ মিলিয়ন ডলার ট্রান্সেকশন হতো, এখন সেটা দেড় মিলিয়নে নেমে এসেছে। এটার প্রধান কারণ হতে পারে ডলারে সরবরাহ কম। আগের চেয়ে রপ্তানি কমেছে। বিজিএমইএর সভাপতির মতে, ২০ শতাংশ রপ্তানি কমেছে। রপ্তানি কমলে দেশে ডলার আসাও কমে যায়। অন্যদিকে আমদানি করার জন্য ডলারের তো প্রয়োজন আছেই। ফলে ডলারের এক ধরনের সংকটের কারণে ইন্টার ব্যাংক ডলারের ট্রান্সেকশন আগের মতো হচ্ছে না।

আসন্ন মুদ্রানীতিতে ঋণের সুদের হারে পরিবর্তনের একটি নির্দেশনা আসবে। এতে বিনিয়োগে পরিবর্তন আসবে বলে মনে করছেন কি?

বিনিয়োগে পরিবর্তন আসবে বলে আমি মনে করি না। কারণ ব্যাংক ঋণের সুদের হার বাজারের ওপর ছেড়ে দেয়ার সিদ্ধান্ত নেয়া হয়েছে। একেবারে উন্মুক্ত না করে সরকারি ট্রেজারি পণ্যের সঙ্গে সম্পর্কিত রেখে সুদহার নির্ধারণ করা হবে। ব্যাংক ঋণের সুদহার যেন একবারে হঠাৎ বেড়ে না যায় সেদিকেও খেয়াল রাখা হয়েছে। ব্যাংক ঋণের সুদহার নির্ধারণ করা হবে সরকারি বিল বা বন্ডের সঙ্গে মিল রেখে। যেমন ছয় মাস মেয়াদি বন্ডের সুদহারের সঙ্গে সর্বোচ্চ ১ বা ২ শতাংশ পর্যন্ত সুদ নিতে পারবে ব্যাংক। ছয় মাসের ট্রেজারি বন্ডের সুদের হার ৭ শতাংশ, এর সঙ্গে আরও দুই শতাংশ যোগ করলে ৯-১০ শতাংশ সুদ উঠবে। ফলে এমন একটি সরকারি ট্রেজারি পণ্য নির্ধারণ করবে কেন্দ্রীয় ব্যাংক, যার সুদহার চাহিদা ও জোগানোর সঙ্গে ওঠানামা করে। তবে এমন পণ্য বেছে নেয়া হবে, যাতে ঋণের সুদহারের মাধ্যমে সুদহার নির্ধারণের সিদ্ধান্ত বাজারের ওপর ছেড়ে দেয়া হবে। অর্থাৎ, বন্ডের সুদ বাড়লে ঋণের সুদ বাড়বে। ফলে ঋণের সুদের হারে খুব বেশি বাড়বে না। এ ছাড়া এক সময় ব্যাংকগুলো ঋণে সুদের হার ১৫-১৬ শতাংশ দিয়ে ব্যবসা কার্যক্রম পরিচালনা করেছে। ফলে ঋণের সুদের হার এমন পর্যায় যাওয়া উচিত নয় যা ব্যবসা বান্ধব হওয়াতে বাঁধা দেয়। সামগ্রিক অর্থনীতিকে শক্তিশালী করতে হলে ব্যবসা কার্যক্রম বাড়াতে হবে। ঋণের সুবিধা দেশের শিল্পকারখানাগুলোতে দেয়া জরুরি। ফলে ব্যবসা কার্যক্রম বাড়ানোর জন্য দরকার ব্যাংকের ঋণের সুদের হারকে সহনীয় পর্যায় রাখা। তাই আমার মতে, আসন্ন মুদ্রানীতিতে ব্যাংকের ঋণের সুদের হারে যে পরিবর্তন আসছে তা অবশ্যই ব্যবসাবান্ধব হতে হবে। তবে বাজারের পর্যাপ্ত পরিমাণে তারল্য রয়েছে কি না সেটার ওপর সুদের হারে পরিবর্তন আসবে। কারণ বাজারে তারল্যসংকট না থাকলে সুদের হার বাড়বে না, আর সংকট থাকলে সুদের হার বাড়বে। তখন ঋণের সুদের হার ১০ শতাংশের ওপর চলে যাবে।

অর্থনীতিবিদরা বলছেন, ডলার মার্কেটকে স্থিতিশীল করার জন্য কেন্দ্রীয় ব্যাংকের উচিত বাজারে ডলার বিক্রি না করা। এ বিষয়কে কীভাবে দেখছেন?

ইচ্ছা করলেই কেন্দ্রীয় ব্যাংক ডলার বিক্রি করা বন্ধ করে দিতে পারে না। সার ও জ্বালানির মতো অতি প্রয়োজনীয় পণ্য আমদানির ক্ষেত্রে বেশ কয়েকটি ব্যাংকে ডলার সহায়তা দিচ্ছে কেন্দ্রীয় ব্যাংক। এলসি খোলার জন্য এসব ব্যাংক প্রতিশ্রুতিবদ্ধ। রাষ্ট্রায়ত্ত ব্যাংকগুলোকে বিদেশি ব্যাংকগুলোর সঙ্গে এক ধরনের সম্পর্ক বজায় রাখতে হয়। তাই কেন্দ্রীয় ব্যাংক বাধ্য হয়ে রিজার্ভ থেকে ডলার বিক্রি করছে। কারণ আমদানি করতে পেমেন্ট দিতে ব্যর্থ হলে বাইরের ব্যাংকগুলোতে দেশের ব্যাংক সম্পর্কে এক ধরনের অনাস্থা তৈরি হবে।

তারল্য প্রবাহ বাড়ানোর জন্য কী করা জরুরি?

দেশে বর্তমানে উচ্চমূলস্ফীতি তৈরি হয়েছে। এটা সহনীয় পর্যায় নিয়ে আসতে হবে। কারণ মূল্যস্ফীতি বাড়লে সঞ্চয় ভাঙতে হয়। আমানত ভাঙার পরিমাণ বেড়ে যায়। ফলে যত দ্রুত সম্ভব এটি নিয়ন্ত্রণে নিয়ে আসতে হবে। এ ছাড়া গত দুই বছর ধরে দেশে ডলারসংকট তৈরি হয়েছে। প্রতিদিন কেন্দ্রীয় ব্যাংক ডলার বিক্রি করছে। এর বিপরীতে টাকা কেন্দ্রীয় ব্যাংকে চলে গেছে। ফলে বাজারে তারল্য সংকট আছে। ডলার বিক্রি আগের চেয়ে কমিয়ে আনতে হবে। এ ছাড়া টাকার প্রবাহ বাড়াতে হবে। অপ্রয়োজনীয় খাতে কোনো ব্যাংক যাতে ব্যয় না করে সেদিকে খেয়াল রাখা জরুরি ।

ব্যাংক খাতের উন্নয়নে কী ধরনের পদক্ষেপ নেয়া জরুরি?

খেলাপি ঋণ কমানোর কোনো বিকল্প নেই। কারণ একটা ব্যাংক তত শক্তিশালী যত খেলপি ঋণ কম। দেশের ব্যাংক খাতে সর্বশেষ খেলাপি ঋণের পরিমাণ দাঁড়িয়েছে ১ লাখ ২০ হাজার ৬৫৭ হাজার কোটি টাকা। খেলাপি ঋণ যাতে না বাড়ে সেদিকে লক্ষ রাখতে হবে। কোভিডের পর অনেক ব্যাংক রিকভার করতে কম নজরদারি করেছে। বর্তমানে এই ব্যাপারে আরও বেশি নজর দেয়া জরুরি বলে আমি মনে করি। এমনকি ঢাকা ব্যাংক খেলাপি ঋণ নিয়ে প্রতিনিয়ত কাজ করছে। অনেক খেলাপি ঋণ আইনের মধ্যে চলে যায়। তখন টাকা আদায় করা সময়সাপেক্ষ হয়ে পড়ে। ফলে আইনে পরিবর্তন আনার সময় হয়েছে। বিশেষ করে অর্থঋণ আদালতের মামলাগুলো যাতে দ্রুত নিষ্পত্তি করা যায় সেদিকে নজর দিতে হবে। আবার অনেক জায়গায় অর্থঋণ আদালত নেই। ফলে সব কাজ একটা দীর্ঘসূত্রতার মধ্যে পড়ে যায়। আর এ জায়গায় সুযোগ নেয় খেলাপিরা। ব্যাংক থেকেই খেলাপিদের ওপর চাপ তৈরি করতে হবে। যতক্ষণ পর্যন্ত ব্যাংক থেকে চাপ তৈরি করা হয় না ততক্ষণ পর্যন্ত খেলাপিদের কাছ থেকে অর্থ আদায় করা সম্ভব হয় না। ফলে আইনকে আরও শক্তিশালী না করার কোনো বিকল্প নেই। সুশাসনের জায়গা সঠিকভাবে পালন করতে হবে। এটি পালন করার জন্য ব্যাংকের ব্যবস্থাপনা কর্তৃপক্ষ ও পরিচালনা পর্ষদকে একসঙ্গে কাজ করতে হবে। অন্যদিকে মন্দ ঋণ কমাতে হবে। যখন ঋণ দেয়া হয় তখন সঠিক জায়গায় ঋণ দেওয় হচ্ছে কি না সেদিকে খেয়াল রাখতে হবে। এ জন্য ব্যাংকাররা সব নিয়ম-কানুন মেনে ঋণ প্রদান করবে। নির্দেশিত ঋণ কিংবা নিজেদের কোনো স্বার্থ রয়েছে এমন কোনো ঋণ দেয়া যাবে না। কারণ এসব ঋণ বেশিরভাগ ক্ষেত্রে খেলাপিতে পরিণত হয়। আর যেসব ঋণ মন্দ হয়েছে সেগুলা সঠিকভাবে আদায় করতে হবে। তাহলে ব্যাংক খাত উন্নত হবে।

ইউক্রেন-রাশিয়া যুদ্ধে বাংলাদেশের আমদানি-রপ্তানিতে কী ধরনের প্রভাব পড়েছে?

ইউক্রেন-রাশিয়া যুদ্ধের প্রভাব শুধু বাংলাদেশের নয় বরং সারা পৃথিবীর আমদানি রপ্তানিতে পড়েছে। বিশ্বজুড়ে সাপ্লাই চেইন ক্ষতিগ্রস্ত হয়েছে। এর আগে ডলারের বিপরীতে টাকার বিনিময়মূল্য বেশ অনেক বছর ৮৪-৮৫ টাকায় স্থির ছিল, কিন্তু এই যুদ্ধের প্রভাবে এক্সচেঞ্জ রেটে এক ধরনের অস্থিরতা চলছে। আমদানি করা পণ্যের দাম শুধু বেড়েই চলেছে। ফলে মূল্যস্ফীতিও বেড়েছে। একইসঙ্গে উন্নয়ন কার্যক্রমও বাধাগ্রস্ত হচ্ছে।

সিএসআর খাতের অর্থ কী প্রধানমন্ত্রীর ত্রাণ তহবিলে সিংহভাগ ব্যবহার করা হচ্ছে?

বাংলাদেশ একটি দুর্যোগপূর্ণ দেশ। ঘূর্ণিঝড়, বন্যা কিংবা কোনো জায়গায় আগুনে ক্ষতিগ্রস্ত হচ্ছে। কর্পোরেট সামাজিক দায়বদ্ধতা (সিএসআর) খাত থেকে ব্যয় করা হয়। প্রধানমন্ত্রীর ত্রাণ তহবিলে এসব খাতে ব্যয় করা হয়। এটি একটি ইতিবাচক দিক বলে আমি মনে করি। এ ছাড়া স্বাস্থ্য ও শিক্ষা খাত রয়েছে- এ দুটি খাতও তুলনামূলক পিছিয়ে রয়েছে। একজন ব্যাংকার হিসেবে আমি মনে করি, এই দুই খাতে সিএসআর খাতের অর্থ সঠিকভাবে ব্যয় করতে হবে।

গত দুই বছর ঢাকা ব্যাংকের আমদানি-রপ্তানির চিত্র কেমন ছিল?

ঢাকা ব্যাংকের আমদানি-রপ্তানি তুলনামূলকভাবে ২০২১ সালে ভালো ছিল। সে সময় ডলারের সংকট তীব্র ছিল না। তবে ২০২২ সালের জুন শেষে ডলারের এক ধরনের সংকট তৈরি হয়। ফলে আমদানি-রপ্তানি আগের চেয়ে কমে যায়। এতে ঢাকা ব্যাংকের আমদানি-রপ্তানিও কমেছে। ২০২১ সালে রেমিট্যান্সের প্রবাহ ভালো থাকলেও ২০২২ সালে তা কমেছে। এতে ফরেন এক্সচেঞ্জ মানি মার্কেট অনেকটা চাপের মধ্যে পড়ে।

নীলফামারীর সৈয়দপুরে আধুনিক ব্যাংকিং সেবা পৌঁছে দেওয়ার লক্ষ্যে মিডল্যান্ড ব্যাংক পিএলসি (এমডিবি)-এর নতুন একটি উপ-শাখার আনুষ্ঠানিক উদ্বোধন করা হয়েছে। গত ১১ ডিসেম্বর ২০২৫ তারিখে শহরের শহীদ ডা. জিকরুল হক রোডের শহীদ ডা. জিকরুল হক প্লাজায় (১ম তলা) এই উপ-শাখাটির কার্যক্রম শুরু হয়।

ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা (সিইও) মো. আহসান-উজ জামান প্রধান অতিথি হিসেবে উপস্থিত থেকে ফিতা কেটে আনুষ্ঠানিকভাবে শাখাটির উদ্বোধন করেন। এ সময় ব্যাংকের প্রাতিষ্ঠানিক ব্যাংকিং বিভাগের প্রধান মোহাম্মদ জাভেদ তারক খান, হেড অব রিটেইল ডিস্ট্রিবিউশন ও চিফ ব্যাংকাস্যুরেন্স অফিসার (সিবিও) মোঃ রাশেদ আকতার এবং সৈয়দপুর উপ-শাখার ব্যবস্থাপক আবির মুনতাসির ইসলামসহ ঊর্ধ্বতন কর্মকর্তারা উপস্থিত ছিলেন।

উদ্বোধনী বক্তব্যে এমডি ও সিইও মো. আহসান-উজ জামান অনুষ্ঠানে উপস্থিত সবাইকে ধন্যবাদ জানান এবং ব্যাংকে অ্যাকাউন্ট খোলার মাধ্যমে ব্যবসায়িক সম্পর্ক গড়ে তোলার আহ্বান জানান। তিনি গ্রাহকদের সর্বোত্তম সেবা নিশ্চিত করতে শাখা কর্মকর্তাদের বিশেষ নির্দেশনা প্রদান করেন। এছাড়াও, তিনি গ্রাহকদের যেকোনো স্থান থেকে এবং যেকোনো সময় আধুনিক ব্যাংকিং সেবা উপভোগ করতে ব্যাংকের নিজস্ব ডিজিটাল প্ল্যাটফর্ম ‘মিডল্যান্ড অনলাইন’ ব্যবহারের পরামর্শ দেন।

অনুষ্ঠানে ব্যাংকের প্রাতিষ্ঠানিক ব্যাংকিং বিভাগের ইউনিট প্রধান, সাধারণ সেবা বিভাগের প্রধান, এরিয়া ও ক্লাস্টার প্রধানসহ স্থানীয় সরকারি-বেসরকারি প্রতিষ্ঠানের কর্মকর্তা, ব্যবসায়ী, সাংবাদিক এবং স্থানীয় গণ্যমান্য ব্যক্তিবর্গ উপস্থিত ছিলেন। উদ্বোধনী অনুষ্ঠানের শুরুতে ব্যাংক ও দেশের কল্যাণ, অগ্রগতি ও সমৃদ্ধি কামনা করে বিশেষ দোয়া ও মোনাজাত করা হয়। পুরো অনুষ্ঠানটি সঞ্চালনা করেন ব্যাংকের জনসংযোগ বিভাগের প্রধান মোঃ রাশেদুল আনোয়ার।

২০২৫ সালের প্রথম এগারো মাসে ব্র্যাক ব্যাংকের ব্রাঞ্চ নেটওয়ার্ক ১৫ হাজার কোটি টাকা নিট আমানত (ডিপোজিট) সংগ্রহের মাধ্যমে এক অনন্য মাইলফলক স্পর্শ করেছে। ব্যাংকিং খাতে আমানত সংগ্রহের ক্ষেত্রে এটি একটি উল্লেখযোগ্য অর্জন হিসেবে বিবেচিত হচ্ছে। গত ৬ ডিসেম্বর ঢাকায় আয়োজিত ‘ব্রাঞ্চ ম্যানেজার্স বিজনেস কনক্লেভ-২০২৫’ অনুষ্ঠানে এই সাফল্য উদযাপন করা হয়।

চলতি বছরের জানুয়ারি থেকে নভেম্বর মাস পর্যন্ত অর্জিত এই সাফল্য ব্যাংকটির টেকসই প্রবৃদ্ধি, শক্তিশালী ব্যালেন্স শিট এবং গ্রাহকদের অবিচল আস্থারই প্রতিফলন। সাম্প্রতিক বছরগুলোতে আমানত প্রবৃদ্ধিতে ব্যাংকটি তাদের শক্তিশালী অবস্থান ধরে রাখতে সক্ষম হয়েছে। অনুষ্ঠানে ব্যাংকের ডেপুটি ম্যানেজিং ডিরেক্টর অ্যান্ড হেড অব ব্রাঞ্চ ডিস্ট্রিবিউশন নেটওয়ার্ক শেখ মোহাম্মদ আশফাক, সিনিয়র জোনাল হেড (নর্থ) এ.কে.এম. তারেক, সিনিয়র জোনাল হেড (সাউথ) তাহের হাসান আল মামুনসহ বিভিন্ন রিজিওনাল হেড, ক্লাস্টার হেড এবং ব্রাঞ্চ ও সাব-ব্রাঞ্চ ম্যানেজাররা উপস্থিত ছিলেন।

মাইলফলক অর্জন প্রসঙ্গে ব্র্যাক ব্যাংকের ম্যানেজিং ডিরেক্টর অ্যান্ড সিইও তারেক রেফাত উল্লাহ খান বলেন, ধারাবাহিক আমানত প্রবৃদ্ধিই একটি শক্তিশালী ব্যালেন্স শিটের মূল ভিত্তি। গ্রাহকদের অবিচল আস্থাই এই অর্জনে প্রধান ভূমিকা পালন করেছে। তিনি আরও উল্লেখ করেন, সুশাসন, কঠোর কমপ্লায়েন্স ও স্বচ্ছতার মাধ্যমে দেশের সবচেয়ে নির্ভরযোগ্য, উদ্ভাবনী ও অন্তর্ভুক্তিমূলক ব্যাংক হিসেবে তারা প্রতিশ্রুতিবদ্ধ। এ সময় তিনি দেশব্যাপী বিস্তৃত ব্রাঞ্চ নেটওয়ার্ক টিমের পেশাদারিত্ব ও গ্রাহককেন্দ্রিক সেবার ভূয়সী প্রশংসা করেন।

দেশের বৈদেশিক মুদ্রার বাজার স্থিতিশীল রাখতে এবং রেমিট্যান্স ও রপ্তানি আয়ের প্রবাহকে সহায়তা দিতে ব্যাংকগুলো থেকে অতিরিক্ত ডলার কিনছে বাংলাদেশ ব্যাংক। মঙ্গলবার (৯ ডিসেম্বর) ১৩টি ব্যাংক থেকে মোট ২০ কোটি ২০ লাখ মার্কিন ডলার (২০২ মিলিয়ন ডলার) কেনা হয়েছে।

এসময় প্রতি ডলারের বিনিময় হার ছিল ১২২ টাকা ২৭ পয়সা থেকে ১২২ টাকা ২৯ পয়সা পর্যন্ত। কাট-অফ রেট ১২২ টাকা ২৯ পয়সা, যা মাল্টিপল প্রাইস নিলাম পদ্ধতির মাধ্যমে সম্পন্ন হয়েছে।

চলতি (২০২৫-২৬) অর্থবছরে এ পর্যন্ত নিলাম পদ্ধতির মাধ্যমে বাংলাদেশ ব্যাংক মোট ২৫১ কোটি ৪০ লাখ (২.৫১ বিলিয়ন ডলার) ডলার কিনেছে কেন্দ্রীয় ব্যাংক। বাংলাদেশ ব্যাংক গত ১৩ জুলাই থেকে নিলামের মাধ্যমে ডলার কেনা শুরু করে। ওই প্রক্রিয়ার অংশ হিসেবেই এখন পর্যন্ত এই বিপুল পরিমাণ বৈদেশিক মুদ্রা সংগ্রহ করা হয়েছে।

বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র আরিফ হোসেন খান জানান, মঙ্গলবার মাল্টিপল প্রাইস অকশনের মাধ্যমে ১৩ ব্যাংক থেকে ২০২ মিলিয়ন বা ২০ কোটি ২০ লাখ ডলার কেনা হয়েছে। এসময় ডলারের দাম নির্ধারণ হয় প্রতি ডলারে ১২২ টাকা ২৭ পয়সা থেকে ১২২ টাকা ২৯ পয়সা পর্যন্ত।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ. মনসুর বলেছেন, বহুমাত্রিক চ্যালেঞ্জের মুখেও ব্যাংকিং খাতে স্থিতিশীলতা ফিরিয়ে আনা, মূল্যস্ফীতি নিয়ন্ত্রণ এবং বিনিময় হার স্থিতিশীল রাখতে কেন্দ্রীয় ব্যাংক ইতোমধ্যে ব্যাপক সংস্কার কার্যক্রম গ্রহণ করেছে।

তিনি বলেন, ‘সব ধরনের প্রতিবন্ধকতা সত্ত্বেও আর্থিক খাত এখন একটি টেকসই ভিত্তির দিকে এগোচ্ছে এবং সেখানে দৃশ্যমান অগ্রগতি লক্ষ্য করা যাচ্ছে।’

সোমবার (৮ ডিসেম্বর) রাজধানীর শেরেবাংলা নগরে এনইসি সম্মেলন কক্ষে অনুষ্ঠিত ‘বাংলাদেশ স্টেট অব দ্য ইকোনমি ২০২৫’ ও ‘টেকসই উন্নয়ন লক্ষ্যমাত্রা (এসডিজি) বাংলাদেশ অগ্রগতি প্রতিবেদন ২০২৫’ শীর্ষক প্রকাশনা অনুষ্ঠানে বিশেষ অতিথির বক্তব্যে তিনি এসব কথা বলেন।

পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগ (জিইডি) এ অনুষ্ঠানের আয়োজন করে।

গভর্নর বলেন, দায়িত্ব গ্রহণের সময় দেশে দ্রুত অবমূল্যায়িত মুদ্রা, কমে যাওয়া বৈদেশিক মুদ্রার রিজার্ভ, বেড়ে যাওয়া খেলাপি ঋণ, তারল্য সংকট ও ব্যাহত বাণিজ্যপ্রবাহের মতো সংকট বিদ্যমান ছিল।

তিনি আরও বলেন, ‘আমি দৃঢ়ভাবে বিশ্বাস করতাম, বিনিময় হার স্থিতিশীল না হলে মূল্যস্ফীতির বিরুদ্ধে লড়াইয়ে জয় সম্ভব নয়।’ দায়িত্ব গ্রহণের সময় প্রতি ডলারের বিনিময় হার ছিল প্রায় ১২০ টাকা, যা বর্তমানে পুরোপুরি বাজারভিত্তিক ব্যবস্থায় স্থিতিশীল অবস্থায় রয়েছে।

ড. মনসুর বলেন, দেশের বৈদেশিক খাত এখন ইতিবাচক অবস্থানে রয়েছে। চলতি হিসাবে উদ্বৃত্ত, আর্থিক হিসাবেও ইতিবাচক প্রবৃদ্ধি এবং সামগ্রিক পরিশোধ ভারসাম্য এখন উদ্বৃত্তে রয়েছে। তিনি জানান, এক বছর আগে বৈদেশিক মুদ্রার রিজার্ভ যেখানে প্রায় ১৭ বিলিয়ন (১,৭০০ কোটি) মার্কিন ডলারে নেমে এসেছিল, সেখানে বর্তমানে তা প্রায় ১০ বিলিয়ন (১,০০০ কোটি) ডলার বেড়েছে।

সুদহারের বিষয়ে গভর্নর স্পষ্ট করে বলেন, এখনই সুদের হার কমানোর কোনো সুযোগ নেই। মূল্যস্ফীতি ১২ দশমিক ৫ শতাংশ থেকে কমে ৮ শতাংশের একটু ওপরে নেমে এলেও বাস্তব সুদহার সামান্য ইতিবাচক রাখার প্রয়োজন রয়েছে বলে তিনি মন্তব্য করেন।

তিনি বলেন, ‘মুদ্রানীতি পুরোপুরি বাজারভিত্তিক থাকবে। সুদহারে প্রশাসনিক নিয়ন্ত্রণের কোনো সুযোগ নেই।’

সরকারের ঋণ গ্রহণের চাহিদার কারণে অর্থবাজারে কিছুটা চাপ তৈরি হলেও বাংলাদেশ ব্যাংক কোনোভাবেই অর্থছাপার পথে যায়নি বলে জানান গভর্নর।

তিনি বলেন, প্রকৃতপক্ষে খেলাপি ঋণের (এনপিএল) পরিমাণ দীর্ঘদিন ধরে কম দেখানো হচ্ছিল। স্বচ্ছতা আনার পর দেখা গেছে, প্রকৃত খেলাপি ঋণের হার ৩৫ শতাংশেরও বেশি, যা স্বীকার করতে অস্বস্তিকর হলেও এটি বাস্তব সত্য।

তবে তিনি আশা প্রকাশ করে বলেন, ডিসেম্বরের মধ্যে খেলাপি ঋণে উল্লেখযোগ্য হ্রাস লক্ষ্য করা যাবে।

গভর্নর জানান, বাংলাদেশ ব্যাংক ইতোমধ্যে ১৪টি ব্যাংকের পরিচালনা পর্ষদ পুনর্গঠন করেছে, পাঁচটি ব্যাংককে একীভূত করার প্রক্রিয়া শুরু করেছে এবং নয়টি নন-ব্যাংক আর্থিক প্রতিষ্ঠানের অবসান প্রক্রিয়া এগিয়ে নিচ্ছে। পাশাপাশি আমানত বীমা আইন, ব্যাংক রেজোলিউশন অধ্যাদেশ ও ব্যাংক কোম্পানি আইন সংশোধনসহ গুরুত্বপূর্ণ আইনি সংস্কার কার্যক্রম বাস্তবায়নের পথে রয়েছে।

তিনি আরও বলেন, কেন্দ্রীয় ব্যাংকের স্বায়ত্তশাসন ও জবাবদিহিতা জোরদার করতে বাংলাদেশ ব্যাংক আদেশও পর্যালোচনার আওতায় আনা হয়েছে।

ড. মনসুর বলেন, একীভূত নতুন ব্যাংকগুলো প্রাথমিক মূল্যায়ন অনুযায়ী প্রথম বা দ্বিতীয় বছরের মধ্যেই লাভজনক অবস্থায় যেতে পারে। লোকসানি প্রতিষ্ঠানের জন্য ‘লভ্যাংশ নয়, বোনাস নয়’ নীতিমালা কঠোরভাবে কার্যকর রয়েছে।

যেসব কর্মকর্তা প্রদত্ত ঋণ দ্রুত খেলাপিতে পরিণত হয়েছে, তাদের জবাবদিহিতার আওতায় আনা হবে বলেও জানান তিনি।

গভর্নর বলেন, বড় ঋণখেলাপিদের সঙ্গে সম্পৃক্ত কোনো শিল্পপ্রতিষ্ঠানও অর্থায়নের অভাবে বন্ধ হয়ে যায়নি। বিদ্যুৎ ও বড় শিল্পখাতে হঠাৎ উৎপাদন বন্ধের ঝুঁকি থাকায় সমন্বিত উদ্যোগে সেগুলো সচল রাখা হয়েছে।

তিনি বলেন, ‘বৈদেশিক খাত পুরোপুরি নিয়ন্ত্রণে রয়েছে। তবে আর্থিক খাতে পূর্ণ স্থিতিশীলতা ফিরিয়ে আনতে সময় লাগবে। আমরা যে কাঠামোগত ও আইনি সংস্কার শুরু করেছি, তা অব্যাহত থাকতে হবে এবং আমরা আশা করি আগামী সরকার এসব সংস্কার কার্যক্রম বজায় রাখবে।’

সম্প্রতি বাংলাদেশ ব্যাংকের উদ্যোগে ও প্রাইম ব্যাংক পিএলসি’র আয়োজনে অনুষ্ঠিত হলো ‘গ্রাহক সচেতনতা সপ্তাহ–২০২৫ (ঢাকা ডিভিশন)’ এর উদ্বোধনী অনুষ্ঠান। “আর্থিক সুরক্ষার লক্ষ্যে গড়ে তুলি সচেতনতা” শীর্ষক স্লোগানকে উপজীব্য করে কিশোরগঞ্জের সিটি কনভেনশন হলে এই অনুষ্ঠান আয়োজন করা হয়।

অনুষ্ঠানে প্রধান অতিথি হিসেবে উপস্থিত ছিলেন বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক মো: নিয়ামূল কবীর। এছাড়া বিশেষ অতিথি হিসেবে উপস্থিত ছিলেন বাংলাদেশ ব্যাংক–ময়মনসিংহ অফিসের পরিচালক জয়দেব চন্দ্র বনিক এবং প্রাইম ব্যাংক পিএলসি―র উপ–ব্যবস্থাপনা পরিচালক মো: ইকবাল হোসেন।

বাংলাদেশ ব্যাংকের ফাইন্যান্সিয়াল ইন্টেগ্রিটি অ্যান্ড কাস্টমার সার্ভিসেস ডিপার্টমেন্টের পরিচালক মুনীর আহমেদ চৌধুরী অনুষ্ঠানের সভাপতিত্ব করেন।

অনুষ্ঠানে স্বাগত বক্তব্য দেন বাংলাদেশ ব্যাংক–এফআইসিএসডি―র অতিরিক্ত পরিচালক ও স্ট্র্যাটেজিক কমিউনিকেশন টিমের প্রধান মোহাম্মদ মাহেনুর আলম। এছাড়া বাংলাদেশ ব্যাংকের সিনিয়র কর্মকর্তাবৃন্দ, দেশের ৫৪টি ব্যাংক ও ১৯টি ব্যাংক–বহির্ভূত আর্থিক প্রতিষ্ঠানের সিনিয়র প্রতিনিধিগণ, স্থানীয় গ্রাহক, ব্যবসায়ী ও সম্মানিত ব্যক্তিবর্গ উপস্থিত ছিলেন।

প্রাইম ব্যাংকের এই উদ্ভাবনী উদ্যোগ ‘প্রাইম সার্ভ’ ও গ্রাহকদের অভিযোগ নিষ্পত্তির প্রক্রিয়া–সংক্রান্ত পাওয়ারপয়েন্ট প্রেজেন্টেশন দেন ব্যাংকটির হেড অব কনজিউমার প্রোটেকশন অ্যান্ড সার্ভিস কোয়ালিটি কাজী রেশাদ মাহবুব।

অনুষ্ঠানে ব্যাংকিং নিরাপত্তার বিভিন্ন বিষয়―যেমন নিরাপদ ডিজিটাল লেনদেন, প্রতারণা প্রতিরোধের কৌশল, সাইবার ঝুঁকি, গ্রাহক অভিযোগ নিষ্পত্তি, ডেটা নিরাপত্তা, ব্যাংকের নীতিমালা এবং গ্রাহকের অধিকার ও দায়িত্ব—বিস্তৃতভাবে উপস্থাপন করা হয়।

পাশাপাশি ফাইন্যান্সিয়াল ইনক্লুশন ও কাস্টমার প্রোটেকশন বিষয়ে একাধিক সেশন অনুষ্ঠিত হয়, যেখানে সর্বস্তরের মানুষ আর্থিক খাতের সুবিধা সহজে ও নিরাপদে গ্রহণ করতে পারে।

উদ্বোধনী অনুষ্ঠানে অংশগ্রহণমূলক প্রশ্নোত্তর পর্বের শেষে গ্রাহক প্রতিনিধি অ্যাডভোকেট কামাল সিদ্দিকী এবং ফকির মাজহার বাংলাদেশ ব্যাংক, প্রাইম ব্যাংক ও উপস্থিত সকলের প্রতি কৃতজ্ঞতা প্রকাশ করেন এবং ভবিষ্যতেও এমন জনসচেতনতামূলক কার্যক্রম অব্যাহত রাখার আহ্বান জানান।

তাঁরা আশা প্রকাশ করেন, এ ধরনের উদ্যোগ দেশের আর্থিক খাতকে আরও নিরাপদ, স্বচ্ছ এবং গ্রাহকবান্ধব করতে কার্যকর অবদান রাখবে।

চলতি বছরের ডিসেম্বর প্রথম ছয়দিনে প্রবাসী আয় প্রায় ৬৩২ মিলিয়ন বা ৬৩ কোটি ২০ লাখ মার্কিন ডলার দেশে এসেছে। দেশীয় মুদ্রায় এর পরিমাণ ৭ হাজার (প্রতি ডলার ১২২ টাকা হিসাবে) ৭১০ কোটি টাকার বেশি।

রবিবার (৭ ডিসেম্বর) বাংলাদেশ ব্যাংকের সর্বশেষ হালনাগাদ প্রতিবেদনে এই তথ্য জানানো হয়েছে।

বাংলাদেশ ব্যাংক হতে প্রাপ্ততথ্য অনুযায়ী, ডিসেম্বরের প্রথম ৬ দিনে ৬৩ কোটি ২০ লাখ ডলারের রেমিট্যান্স এসেছে। আগের বছরের একই সময়ের তুলনায় যা প্রায় ৩ কোটি ৮০ লাখ ডলার বা ৪৬৪ কোটি টাকা বেশি। গত বছরের ডিসেম্বরের ৬ দিনে এসেছিল প্রায় ৫৯ কোটি ৪০ লাখ ডলারের রেমিট্যান্স।

এদিকে চলতি ২০২৫-২৬ অর্থবছরের জুলাই থেকে ডিসেম্বরের ৬ তারিখ পর্যন্ত এক হাজার ৩৬৭ কোটি ১০ লাখ ডলার এসেছে। গত বছরের একই সময়ে রেমিট্যান্স আসার পরিমাণ ছিল এক হাজার ১৭৩ কোটি ২০ লাখ ডলার। সেই হিসাবে গত বছরের একই সময়ের চেয়ে ১৯৩ কোটি ৯০ লাখ ডলার বেশি এসেছে। অর্থ বছর হিসাবে রেমিট্যান্স আসার প্রবৃদ্ধি ১৬ দশমিক ৫ শতাংশ।

বাংলাদেশ ব্যাংকের পরিসংখ্যান বলছে, চলতি অর্থবছরে মাসভিত্তিক প্রবাসী আয়ের জুলাইয়ে ২৪৭ কোটি ৭৮ লাখ ডলার, আগস্টে ২৪২ কোটি ১৯ লাখ ডলার, সেপ্টেম্বরে ২৬৮ কোটি ৫৮ লাখ ডলার, অক্টোবরে ২৫৬ কোটি ৩৫ লাখ ডলার এবং নভেম্বরে এসেছে ২৮৮ কোটি ৯৫ লাখ ২০ হাজার মার্কিন ডলারের রেমিট্যান্স।

প্রসঙ্গত, ২০২৪–২৫ অর্থবছরের মার্চ মাসে রেমিট্যান্স প্রবাহ সর্বোচ্চ ৩২৯ কোটি ডলারে পৌঁছেছিল। যা ছিল ওই অর্থবছরের সর্বোচ্চ রেকর্ড। পুরো অর্থবছরে প্রবাসী আয় দাঁড়ায় ৩০ দশমিক ৩৩ বিলিয়ন ডলার। যা আগের বছরের তুলনায় ২৬ দশমিক ৮ শতাংশ বেশি।

২০২৩–২৪ অর্থবছরে মোট রেমিট্যান্স এসেছিল ২৩ দশমিক ৯১ বিলিয়ন ডলার। ওই অর্থবছরের মাসভিত্তিক রেমিট্যান্স ছিল— জুলাইয়ে ১৯১.৩৭ কোটি, আগস্টে ২২২.১৩ কোটি, সেপ্টেম্বরে ২৪০.৪১ কোটি, অক্টোবরে ২৩৯.৫০ কোটি, নভেম্বরে ২২০ কোটি, ডিসেম্বরে ২৬৪ কোটি, জানুয়ারিতে ২১৯ কোটি, ২১৯ কোটি, ফেব্রুয়ারিতে ২৫৩ কোটি, মার্চে ৩২৯ কোটি, এপ্রিলে ২৭৫ কোটি, মে মাসে ২৯৭ কোটি এবং জুনে ২৮২ কোটি মার্কিন ডলার।

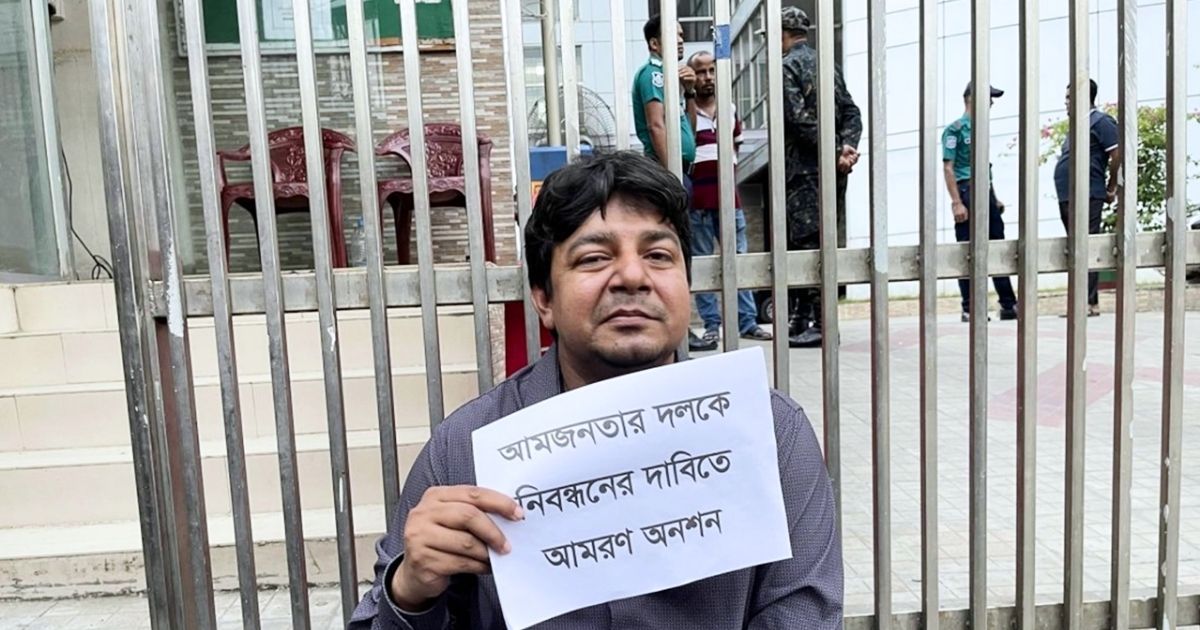

অবশেষে নতুন রাজনৈতিক দল হিসেবে নিবন্ধন পেতে যাচ্ছে তারেক রহমানের নেতৃত্বাধীন ‘আমজনতার দল’। এছাড়া আরও নিবন্ধন পাচ্ছে ‘জনতার দল’ নামের আরও রাজনৈতিক দল।

বৃহস্পতিবার (০৪ ডিসেম্বর) নির্বাচন কমিশনের সিনিয়র সচিব আখতার আহমেদ এ তথ্য জানান।

নির্বাচন কমিশন সংশ্লিষ্টরা জানান, নিবন্ধন না পাওয়ায় আমজনতার দলের সদস্য সচিব তারেক রহমান নির্বাচন ভবন সংলগ্ন এলাকায় যে আমরণ অনশন শুরু করেছিলেন, তা শেষ পর্যন্ত ইসির ইতিবাচক সিদ্ধান্তে আলোর মুখ দেখছে।

ত্রয়োদশ জাতীয় সংসদ নির্বাচন সামনে রেখে বেশ কয়েকটি নতুন দল নিবন্ধনের জন্য নির্বাচন কমিশনে আবেদন করেছিল। তবে প্রাথমিক যাচাই-বাছাই ও মাঠের তথ্যের ভিত্তিতে ইসি মাত্র কয়েকটি দলকে নিবন্ধনের জন্য চূড়ান্ত করে। এই তালিকায় ‘আমজনতার দল’ ও ‘জনতার দল’এর নাম ছিল না।

দলটির সদস্য সচিব তারেক রহমান অভিযোগ করেন, তাদের দলের সব শর্ত পূরণ করা সত্ত্বেও রাজনৈতিক বিবেচনায় নিবন্ধন দেওয়া হয়নি।

ইসির এই সিদ্ধান্তের প্রতিবাদে গত ৪ নভেম্বর থেকে তিনি নির্বাচন ভবনের সামনে আমরণ অনশনে বসেন। দীর্ঘ প্রতীক্ষা আর নির্বাচন কমিশনের (ইসি) সামনে টানা ১২৫ ঘণ্টা অনশন চালিয়ে যান।

একই সময়ে ‘জনতার দল’ও নিবন্ধনের দাবিতে ইসির কাছে তাদের চূড়ান্ত আবেদন পুনর্বিবেচনার দাবি জানায়।

অনশন চলাকালীন তারেক রহমানের শারীরিক অবস্থার অবনতি হওয়ায় বিভিন্ন রাজনৈতিক দল ও সুশীল সমাজের পক্ষ থেকে ইসিকে দ্রুত পদক্ষেপ নেওয়ার আহ্বান জানানো হয়।

ব্যাপক চাপের মুখে ইসি তারেক রহমানকে অনশন ভেঙে আপিলের পরামর্শ দেয়। তবে পরে ইসি এক জরুরি বৈঠকে কয়েকটি দলের আবেদন পুনর্বিবেচনা করা হয়। পুনর্বিবেচনার পরিপ্রেক্ষিতেই এই দুটি দল নিবন্ধন পেতে যাচ্ছে ইসির।

উত্তরা ব্যাংক পিএলসি এর ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী মো: আবুল হাশেম, ৪ ডিসেম্বর (বুধবার) কুমিল্লা জেলার লাকসাম থানার ব্যাংক রোড, দৌলতগঞ্জ বাজারে উত্তরা ব্যাংক পিএলসির ২৫০তম (লাকসাম শাখা) এর শুভ উদ্বোধন করেন।

এসময় ব্যাংকটির অতিরিক্ত ব্যবস্থাপনা পরিচালক মাকসুদুল হাসান বিশেষ অতিথি হিসাবে উপস্থিত ছিলেন।

এছাড়া মহাব্যবস্থাপক (জনসংযোগ) মো: রবিউল হাসান এবং উপমহাব্যবস্থাপক ও আঞ্চলিক প্রধান (কুমিল্লা অঞ্চল) মো: জাহাঙ্গীর আলমসহ স্থানীয় গণ্যমান্য ব্যক্তিবর্গ উদ্বোধনী অনুষ্ঠানে উপস্থিত ছিলেন।

ঢাকার কেরানীগঞ্জে সাউথইস্ট ব্যাংকের আটিবাজার শাখা থেকে কয়েক কোটি টাকা নিয়ে সাইফুল ইসলাম নামের এক ব্যাংক কর্মকর্তা উধাও হয়েছেন বলে গুরুতর অভিযোগ উঠেছে। এই ঘটনায় ব্যাংকের গ্রাহকদের মধ্যে চরম উদ্বেগ ও উৎকণ্ঠা তৈরি হয়েছে।

গতকাল বুধবার (২৬ নভেম্বর) দুপুরে গ্রাহকদের হিসাব থেকে টাকা সরানোর খবর দ্রুত ছড়িয়ে পড়লে বহু গ্রাহক ব্যাংকের ওই শাখায় ছুটে আসেন। তাঁরা নিজেদের হিসাবের তথ্য জানতে চেয়ে ভিড় করেন।

ক্ষতিগ্রস্ত গ্রাহক নজরুল ইসলাম জানান, তাঁর হিসাবে ৭ লাখ ৭৩ হাজার টাকা ছিল। তিনি টাকা উত্তোলনের এসএমএস পেয়ে খোঁজ নিয়ে জানতে পারেন, অনেকের মতো তাঁর টাকাও উধাও হয়ে গেছে।

আখি আক্তার নামের আরেক গ্রাহক উদ্বেগ প্রকাশ করে বলেন, ‘যদিও আমার হিসাব থেকে টাকা যায়নি, তবে অন্য গ্রাহকদের টাকা উধাও হওয়ায় আমরাও বেশ চিন্তায় আছি। কখন যেন আমাদের টাকাও গায়েব হয়ে যায়।’

ঘটনার পর থেকে অভিযুক্ত কর্মকর্তা সাইফুল ইসলাম আত্মগোপনে রয়েছেন।

এ বিষয়ে ব্যাংকের কর্মকর্তা এজাজ হোসেন বলেন, বিষয়টি ঊর্ধ্বতন কর্তৃপক্ষকে জানানো হয়েছে এবং বর্তমানে একটি অডিট টিম তদন্তের কাজ করছে।

কেরানীগঞ্জ মডেল থানার ভারপ্রাপ্ত কর্মকর্তা (ওসি) মনিরুল হক ডাবলু জানিয়েছেন, এ বিষয়ে থানায় কেউ কোনো লিখিত অভিযোগ দেয়নি।

বাংলা কিউআর কোড ব্যবহার করে পেমেন্ট করলে মার্চেন্টের অ্যাকাউন্টে সঙ্গে সঙ্গে অর্থ প্রেরণের নির্দেশনা দিয়েছে বাংলাদেশ ব্যাংক। বর্তমানে বাংলা কিউআর কোড ব্যবহার করে পেমেন্ট করলে একদিন পর মার্চেন্টের অ্যাকাউন্টে স্থানান্তর হয়।

সোমবার (২৪ নভেম্বর) বাংলাদেশ ব্যাংকের পেমেন্ট সিস্টেম বিভাগ এ-সংক্রান্ত একটি সার্কুলার জারি করে সব তফসিলি ব্যাংক, মোবাইল ফিন্যান্সিয়াল সার্ভিস (এমএফএস) ও পেমেন্ট সার্ভিস প্রোভাইডারদের কাছে নির্দেশনা পাঠিয়েছে।

সার্কুলারে বলা হয়, আগামী ১৫ ডিসেম্বর থেকে এই নতুন নির্দেশনা কার্যকর হবে। দেশে নগদ অর্থ লেনদেন কমানো ও ক্যাশলেস সোসাইটি গড়ার জন্য কেন্দ্রীয় ব্যাংক বাংলা কিউআর কোড ব্যবহারের জন্য তাগিদ করছে। বাংলা কিউআর সেবা প্রদানকারী আর্থিক প্রতিষ্ঠানগুলোকে ক্ষুদ্র ও প্রান্তিক ব্যবসায়ীদের জন্য তাৎক্ষণিক অর্থ জমার বিষয়টি নিশ্চিত করতে হবে।

তবে অন্যান্য বড় মার্চেন্টদের ক্ষেত্রে, ব্যাংক বা প্রতিষ্ঠানগুলো গ্রাহক সম্পর্ক ও ঝুঁকি ব্যবস্থাপনার ভিত্তিতে অর্থ স্থানান্তরের সময়সীমা নিজেরা নির্ধারণ করতে পারবে।

বাংলাদেশ ব্যাংক সূত্রে জানা যায়, মূলত ক্ষুদ্র ব্যবসায়ীদের সুবিধার কথা বিবেচনে করে তাৎক্ষণিকভাবে টাকা ট্রান্সফার করার সুবিধা চালু করা হচ্ছে। ১০ লাখ টাকার নিচে পেমেন্ট করলে তাৎক্ষণিকভাবে অর্থ স্থানান্তর করা যাবে। আর যাদের লেনদেন ১০ লাখ টাকার ওপর, তাদের ক্ষেত্রে নিয়মিত প্রক্রিয়া অনুসরণ করা হবে। আগ্রহী ব্যবসায়ীরা দ্রুততর ব্যবস্থা থেকে উপকৃত হতে পারবেন।

আরও জানা যায়, এখন পেমেন্ট করলে তা একদিন পর জমা হয়। অথবা কেউ বৃহস্পতিবার পেমেন্ট করলে মার্চেন্ট রোববারে সেই টাকা গ্রহণ করবেন। তবে এ নির্দেশনা মোতাবেক ১৫ ডিসেম্বর থেকে মার্চেন্ট সঙ্গে সঙ্গে তার অ্যাকাউন্টে অর্থ পাবেন।

বাংলা কিউআর হলো বাংলাদেশ ব্যাংকের চালু করা একটি সর্বজনীন ও আন্তঃলেনদেন যোগ্য (ইন্টারঅপারেবল) পেমেন্ট ব্যবস্থা। এর বিশেষত্ব হলো, একটি মাত্র কিউআর কোড ব্যবহার করে গ্রাহকরা যেকোনো ব্যাংক, এমএফএস বা পেমেন্ট অ্যাপের মাধ্যমে বিল পরিশোধ করতে পারেন।

বাংলাদেশ ব্যাংক সঞ্চয়পত্র ও প্রাইজবন্ড বিক্রিসহ পাঁচ ধরনের সেবা বন্ধ করে দিচ্ছে। এসব সেবার মধ্যে রয়েছে— গ্রাহক পর্যায়ে ছেঁড়া-ফাটা নোট বদল, সরকারি চালান সেবা এবং চালান সংক্রান্ত ভাংতি টাকা দেওয়া।

আগামী ৩০ নভেম্বর থেকে প্রাথমিকভাবে বাংলাদেশ ব্যাংকের মতিঝিল অফিস এসব সেবা বন্ধ করে দেবে। পর্যায়ক্রমে কেন্দ্রীয় ব্যাংকের ঢাকার বাইরে অন্যান্য বিভাগীয় অফিসেও এসব কার্যক্রম বন্ধ করে দেওয়া হবে। তবে কেন্দ্রীয় ব্যাংক সেবা বন্ধ করলেও বাণিজ্যিক ব্যাংকের শাখা গুলোতে এসব সেবা পাবেন গ্রাহক।

এদিকে বাণিজ্যিক ব্যাংকগুলো যেন নির্বিঘ্নে এসব সেবা দেয় তা নিশ্চিত করতে তদারকি বাড়াবে কেন্দ্রীয় ব্যাংক। গ্রাহকদের এসব বিষয়ে অবহিত করতে শিগগিরই প্রচারণা চালানো হবে। এরই মধ্যে অর্থ মন্ত্রণালয়কে এসব সিদ্ধান্তের বিষয় জানিয়েছে বাংলাদেশ ব্যাংক।

বাংলাদেশ ব্যাংকের এক প্রতিবেদনে বলা হয়েছে, গভর্নর ড. আহসান এইচ মনসুর গত ২২ জুন মতিঝিল অফিসের ক্যাশ বিভাগ সরেজমিন পরিদর্শন করেন। ক্যাশ বিভাগ আধুনিকায়নে কী ধরনের পদক্ষেপ নেওয়া যায়, সে বিষয়ে দিকনির্দেশনা দেন। এরপর একটি কমিটি গঠন করে কেন্দ্রীয় ব্যাংক। কমিটির সুপারিশে এসব সিদ্ধান্ত নেওয়া হচ্ছে। এর আগে গত ১৮ আগস্ট ও ২২ সেপ্টেম্বর করণীয় নির্ধারণে বৈঠক করেন কেন্দ্রীয় ব্যাংকের সংশ্লিষ্ট বিভাগের কর্মকর্তারা। সেখানে আলোচনা হয়, এর আগে দুইজন গভর্নর গ্রাহক সংশ্লিষ্ট সব ধরনের সেবা বন্ধের উদ্যোগ নিয়েছিলেন। তবে ওই সময়ের প্রেক্ষাপটে শেষ পর্যন্ত তা বাস্তবায়ন করা যায়নি।

যেসব সেবা বন্ধ হচ্ছে

বাংলাদেশ ব্যাংকের মতিঝিল কার্যালয়সহ বিভিন্ন শাখা কার্যালয় থেকে সঞ্চয়পত্র, প্রাইজবন্ড এবং কেনাবেচাসহ ১০ ধারার সেবা দেওয়া হয়। সরকারের ও বাংলাদেশের পক্ষ থেকে এসব সেবা দেওয়া হয়ে থাকে। বর্তমান মতিঝিল কার্যালয়ের ২৮টি কাউন্টারের মাধ্যমে এসব সেবা দেয়।

কেন্দ্রীয় ব্যাংকের কার্যালয় আধুনিকায়ন, উন্নত নিরাপত্তাব্যবস্থা-স্বয়ংক্রিয় ভল্ট স্থাপন এবং মূল ভবনের নিরাপত্তাব্যবস্থা উন্নতির জন্য সম্প্রতি কিছু সিদ্ধান্ত নেওয়া হয়েছে। সিদ্ধান্ত অনুযায়ী বাংলাদেশের ব্যাংক পাঁচ সেবা দেওয়া ১২ কাউন্টারের ৩০ নভেম্বরের পর বন্ধ হয়ে যাবে।

এছাড়া আগামী ডিসেম্বর থেকে বাংলাদেশের ব্যাংকের মতিঝিল কার্যালয় থেকে নগদ টাকা সঞ্চয়পত্র ও প্রাইজবন্ড কেনাবেচা হবে না। সরকারের পক্ষ থেকে ট্রেজারি চালানও জমা নেওয়া হবে না। পাশাপাশি ভাংতি টাকা এবং ছেঁড়াফাটা নোট পরিবর্তনের সেবাও বন্ধ হয়ে যাবে।

তবে ১৬টি কাউন্টারে কিছু সেবা মিলবে এগুলো হলো-ধাতব মুদ্রা বিনিময়, স্মারক মুদ্রা বিক্রি, অপ্রচলিত নোটের বিরোধ নিষ্পত্তি ও ব্যাংকের সঙ্গে লেনদেন ইত্যাদি। এইসব সেবাও ভবিষ্যতে কীভাবে বন্ধ হবে এই বিষয়ে চূড়ান্ত সিদ্ধান্ত দিয়েছে গভর্নর। আগামীতে বাংলাদেশ ব্যাংকের অন্যান্য বিভাগে নিয়োগ কার্যালয় এই সেবা ধীরে ধীরে বন্ধ করে দেওয়ার নির্দেশনা দেওয়া হয়েছে।

বাংলাদেশ ব্যাংক ছাড়া সরকারি-বেসরকারি সব বাণিজ্যিক ব্যাংক, সঞ্চয় অধিদপ্তর ও পোস্ট অফিস থেকে সঞ্চয়পত্র বিক্রি হয়। আর সব ব্যাংক শাখায় প্রাইজবন্ড পাওয়া যায়। ব্যাংকগুলো ছেঁড়াফাটা নোট বদল ও অটোমেটেড চালান সেবাও দেয়। তবে ভোগান্তিমুক্ত সেবা ও আস্থার কারণে বাংলাদেশ ব্যাংকেই বেশি ভিড় করেন গ্রাহক। গত সেপ্টেম্বর পর্যন্ত হিসাব অনুযায়ী গ্রাহকদের তিন লাখ ৪০ হাজার ৪৪৫ কোটি টাকার সঞ্চয়পত্র রয়েছে। এর মধ্যে ৩০ শতাংশের বেশি রয়েছে বাংলাদেশ ব্যাংকের মতিঝিল অফিসে।

এদিকে গত মাসে বাংলাদেশ ব্যাংকের মতিঝিল অফিসের সার্ভার জালিয়াতি করে ২৫ লাখ টাকার সঞ্চয়পত্র আত্মসাতের ঘটনা ধরা পড়ে। আরও দুইজনের ৫০ লাখ টাকা আত্মসাতের চেষ্টা শেষ সময়ে ধরা পড়ে। এ ঘটনায় মতিঝিল থানায় চারজনকে আসামি করে একটি মামলা হয়েছে। বিভিন্ন পর্যায়ের তদন্ত কমিটি কাজ করছে। এরপর থেকে মতিঝিল অফিসের সঞ্চয়পত্র বিক্রি বন্ধ রয়েছে।

সংশ্লিষ্ট কর্মকর্তারা জানিয়েছেন, সঞ্চয়পত্রের সার্ভার জালিয়াতিকে কেন্দ্র করে গ্রাহকদের বিভিন্ন সেবা বন্ধের সিদ্ধান্ত হয়েছে, তেমন নয়।

গুরুত্বপূর্ণ স্থাপনা সংক্রান্ত কেপিআই নিরাপত্তা নীতিমালা অনুযায়ী, বাংলাদেশ ব্যাংক উচ্চ নিরাপত্তা স্তরভুক্ত। তাই বিশেষ নিরাপত্তার অংশ হিসেবে সাধারণ মানুষের যাতায়াত নিয়ন্ত্রিত করতে কেন্দ্রীয় ব্যাংক এবং সিদ্ধান্ত নিয়েছে বলে জানিয়েছে কেন্দ্রীয় ব্যাংকের সংশ্লিষ্ট কর্মকর্তারা।

আওয়ামী লীগ সরকারের আমলে লুটপাট হওয়ার কারণে কিছু ব্যাংক আর্থিকভাবে দুর্বল হয়ে পড়ে। এসব ব্যাংক টিকিয়ে রাখতে জামানতহীন তারল্য সহায়তা বা ঋণ দেয় বাংলাদেশ ব্যাংক। তাই এ ধরনের ঋণ দেওয়া বন্ধ করার শর্ত জুড়ে দিচ্ছে আন্তর্জাতিক মুদ্রা তহবিল (আইএমএফ)।

গতকাল বুধবার বাংলাদেশ ব্যাংকের সঙ্গে আইএমএফের প্রতিনিধি দলের বৈঠকে তাদের পক্ষ থেকে এমনটা জানানো হয়েছে। চলমান ৫ দশমিক ৫ বিলিয়ন ডলারের ঋণ কর্মসূচির ষষ্ঠ কিস্তির অর্থ ছাড়ের আগে দেশের আর্থিক খাতসহ বিভিন্ন সূচকের অগ্রগতি জানতে আইএমএফের একটি প্রতিনিধি দল ঢাকায় এসেছে। পাপাজর্জিওর নেতৃত্বে আসা আইএমএফের এ দল গতকাল থেকে সরকারের বিভিন্ন দপ্তর ও বাংলাদেশ ব্যাংকের সঙ্গে বৈঠক করেছে। বাংলাদেশ ব্যাংকের পক্ষে বৈঠকে নেতৃত্ব দেন ডেপুটি গভর্নর নুরুন নাহার। এ সময় অন্যান্য ডেপুটি গভর্নর ও সংশ্লিষ্ট বিভাগের নির্বাহী পরিচালকরা উপস্থিত ছিলেন। প্রতিনিধি দল ১৩ নভেম্বর বৈঠক শেষ করবে।

বৈঠক সূত্রে জানা গেছে, গত সরকারের আমলে যেসব ব্যাংক লুটপাটে ক্ষতিগ্রস্ত হয়েছিল। ওই সময় থেকে বিশেষ ব্যবস্থায় ধার দেওয়া শুরু করে বাংলাদেশ ব্যাংক। যেটাকে বলা হয় ‘লেন্ডার অব দ্য লাস্ট রিসোর্ট’। এখন পর্যন্ত দুর্বল ব্যাংকগুলোকে বিশেষ ব্যবস্থায় জামানত ছাড়া প্রায় ৫২ হাজার কোটি টাকা ধার দিয়েছে কেন্দ্রীয় ব্যাংক। এভাবে সুবিধা দেওয়ার ঘটনা বিরল। কারণ, কেন্দ্রীয় ব্যাংক থেকে টাকা ধার নিতে হলে তাদের কাছে ব্যাংকগুলোকে বিল বা বন্ড জমা রাখতে হয়। তা না হলে কেন্দ্রীয় ব্যাংক টাকা ধার দিতে পারে না। কিন্তু এসব ব্যাংকের কাছে টাকা ধার নেওয়ার জন্য ব্যবহারযোগ্য বিল-বন্ড ছিল না। সে জন্য তারা প্রতিশ্রুতিপত্র (ডিমান্ড প্রমিজরি নোট) প্রদান করে টাকা ধার নিয়েছে। এই প্রতিশ্রুতিপত্রের মাধ্যমে যে কোনো উপায়ে টাকা ফেরত দেওয়ার প্রতিশ্রুতি দিয়েছে ব্যাংকগুলো। তবে এখন পর্যন্ত কোনো ব্যাংক মেয়াদ শেষ হলেও টাকা ফেরত দিতে পারেনি।

এমন পরিস্থিতিতে আইএমএফ বলেছে, আনসিকিউড বা জামানতহীন ধার বাংলাদেশ ব্যাংক বাণিজ্যিক ব্যাংকগুলোকে দিতে পারবে না। এ প্রথা এখনই বন্ধ করতে হবে। কারণ এটা একটা ঝুঁকিপূর্ণ বিনিয়োগ। তবে এ বিষয়ে বাংলাদেশ ব্যাংক কোনো উত্তর দেয়নি।

গতকাল দুপুর ১২টায় ডেপুটি গভর্নর নুরুন নাহারের নেতৃত্বে ওপেনিং মিটিং শুরু হয়। এ সভায় গুরুত্বপূর্ণ প্রশাসনিক ও নীতিগত বিষয় নিয়ে আলোচনা হয়। এরপর দুপুর ২টায় গবেষণা বিভাগের নির্বাহী পরিচালকের নেতৃত্বে রিস্ক বেইজ সুপারভিশন, দুর্বল ব্যাংকগুলোকে তারল্য সহায়তা, আমানত উত্তোলনে সীমা এবং পূর্বে আমানত উত্তোলন সীমা আরোপ ও প্রত্যাহার নিয়ে আলোচনা করা হয়। এছাড়া দুপুর ৩টায় তিন ডেপুটি গভর্নরের নেতৃত্বে বৈঠকে তারল্য সংকটের প্রধান উৎস, আমানত ঘনত্ব, ঝুঁকি প্রশাসনমূলক পদক্ষেপ, ব্যাংক রেজুলেশন অডিন্যান্স, পাঁচ ব্যাংক একীভূত প্রক্রিয়ার অগ্রগতি ও ঝুঁকি পর্যালোচনা করা হয়।

আর্থিক সংকট সামাল দিতে ২০২২ সাল থেকে কয়েক দফা আলোচনা শেষে পরের বছরের প্রথম দিকে আইএমএফের সঙ্গে ৪৭০ কোটি ডলারের ঋণ চুক্তি করে বাংলাদেশ। সবশেষ গত জুনে অর্থ ছাড়ের সময়ে ঋণের আকার বাড়িয়ে করা হয় ৫ দশমিক ৫ বিলিয়ন ডলার। ঋণ কর্মসূচি শুরু হয় ২০২৩ সালের ৩০ জানুয়ারি। সে বছর ২ ফেব্রুয়ারি প্রথম কিস্তির ৪৭ কোটি ৬৩ লাখ ডলার পায় বাংলাদেশ। একই বছরের ডিসেম্বরে পাওয়া যায় দ্বিতীয় কিস্তির ৬৮ কোটি ২০ লাখ ডলার। তৃতীয় কিস্তির ১১৫ কোটি ডলার আসে ২০২৪ সালের জুনে। আর চলতি বছরের জুনে চতুর্থ ও পঞ্চম কিস্তি একসঙ্গে মিলিয়ে ১৩৩ কোটি ৭০ লাখ ডলার হাতে পায় বাংলাদেশ।

এদিকে ষষ্ঠ কিস্তি পাওয়া নিয়ে শঙ্ক তৈরি হয়েছে। ঋণের ষষ্ঠ কিস্তি ছাড়ের নির্ধারিত সময় আগামী ডিসেম্বর। কিন্তু সামনে জাতীয় নির্বাচন থাকায় এই সময়ের মধ্যে ষষ্ঠ কিস্তি ছাড় নাও হতে পারে বলে গুঞ্জন রয়েছে। কারণ হিসেবে বলা হচ্ছে, ঋণের শর্ত হিসেবে যেসব সংস্কার কর্মসূচি রয়েছে, সেগুলো নির্বাচিত সরকারের সময়ও অব্যাহত থাকবে কিনা, তা নিশ্চিত হতে চাইছে সংস্থাটি। ডিসেম্বরের বদলে আগামী বছরের মার্চ-এপ্রিলে পরের কিস্তি ছাড় হতে পারে বলে সংবাদমাধ্যমে আভাস দিয়েছেন অর্থ উপদেষ্টা সালেহউদ্দিন আহমেদ। সে ক্ষেত্রে ডিসেম্বরে ষষ্ঠ কিস্তি ছাড় না হলে পরে সপ্তমসহ দুই কিস্তির অর্থ একসঙ্গে ছাড় হওয়ার আলোচনাও আছে। এর আগে বিনিময় হার ইস্যুতে সমঝোতায় দেরি হওয়ায় চতুর্থ কিস্তির অর্থ ও পঞ্চম কিস্তির অর্থ একসঙ্গে পায় বাংলাদেশ।

রাষ্ট্রমালিকানাধীন রূপালী ব্যাংক পিএলসি’র সিলেট বিভাগীয় কার্যালয়ের আওতাধীন শাখা ব্যবস্থাপকদের অংশগ্রহণে আগস্ট ২০২৫ ভিত্তিক ব্যবসায়িক পর্যালোচনা সভা অনুষ্ঠিত হয়েছে। বুধবার (৮ অক্টোবর) সিলেটের ব্র্যাক লার্নিং সেন্টারের কনফারেন্স রুমে অনুষ্ঠিত এ ব্যবসায়িক পর্যালোচনা সভায় প্রধান অতিথি হিসেবে উপস্থিত ছিলেন ব্যাংকের ব্যবস্থাপনা পরিচালক কাজী মো. ওয়াহিদুল ইসলাম। এ সময় ব্যবস্থাপনা পরিচালক শ্রেণীকৃত ও অবলোপনকৃত ঋণ হতে আদায়, লো কস্ট, নো কস্ট আমানত সংগ্রহ, নতুন হিসাব খোলা, সিএমএসএমই ঋণ বিতরণ, গ্রাহকদের নিকট প্রযুক্তি নির্ভর ব্যাংকিং সেবা পৌছে দেয়া এবং মুনাফার লক্ষ্যমাত্রা অর্জনসহ বিভিন্ন বিষয়ে সংশ্লিষ্ট কর্মকর্তাদের নির্দেশনা প্রদান করেন।

সভায় বিশেষ অতিথি হিসেবে উপস্থিত ছিলেন ব্যাংকের উপব্যবস্থাপনা পরিচালক হাসান তানভীর এবং আদায় বিভাগের উপমহাব্যবস্থাপক মো. মাহমুদুল ইসলাম।

এতে সভাপতিত্ব করেন সিলেট বিভাগের বিভাগীয় প্রধান ও মহাব্যবস্থাপক কমল ভট্টাচার্য্য।

এ সময় ব্যাংকের উপমহাব্যবস্থাপক মো. ফজলুল হক, জয়া চৌধুরী, বিপ্লব কুমার তালুকদার, মোহাম্মদ আশরাফ হোসেন, মাসুক-ই-এলাহী ও সিলেট বিভাগের আওতাধীন কর্পোরেট শাখার নির্বাহীগণসহ সকল শাখা ব্যবস্থাপক উপস্থিত ছিলেন।